Att uppnå ekonomisk frihet genom FIRE-rörelsen innebär att bygga upp tillräckligt med kapital för att täcka livets utgifter utan att behöva jobba. FIRE står för Financial Independence, Retire Early och har vuxit i popularitet bland svenskar som vill sluta jobba tidigare än pensionsåldern. Kärnan är att leva på avkastning från sparande och investeringar, ofta med målet att nå ekonomiskt oberoende vid 40-50 års ålder.

FIRE-konceptet uppstod i USA på 1990-talet och populariserades genom bloggar som Mr. Money Mustache. I Sverige har det anpassats till vår höga levnadsstandard och skattesystem. Ekonomisk frihet definieras som när dina passiva inkomster, som avkastning på investeringar, överstiger dina årliga utgifter, vilket gör jobb valfritt. Många fokuserar på att minimera utgifter för att snabba på processen, enligt en undersökning där 10 procent av svenskar under 40 år siktar på tidig pension via FIRE (Sydsvenskan, 2022).

Fördelarna inkluderar frihet att välja hur man spenderar tiden, minskad stress och mer tid för familj eller hobbies. Utmaningarna är att upprätthålla disciplin i sparande och hantera marknadssvängningar. I Sverige kompliceras det av höga skatter på kapital, men fördelar som allmän pension kan mildra behovet av privat sparande. Det kräver ofta 20-30 procent av inkomsten i årligt sparande för att bli verklighet.

Sveriges starka välfärdssystem gör FIRE mer tillgängligt än i många länder, men höga bo- och levnadskostnader kräver större kapital. Genomsnittliga hushållsutgifter ligger på cirka 25 000 kronor per månad efter skatt (SCB via Avanza, 2022). Med historisk avkastning på 7-8 procent per år efter inflation på börsen (Sparhaj, 2021) kan realistiska mål nås genom indexfonder.

Den enkla svaret på hur mycket pengar du behöver för att sluta jobba är 25 gånger dina årliga utgifter, baserat på 4-procentsregeln. Denna regel, utvecklad från historisk börsdata, säger att du kan ta ut 4 procent av ditt kapital årligen utan att riskera att pengarna tar slut på 30 år eller mer. För svenska förhållanden innebär det justeringar för inflation och skatt för en hållbar plan.

4-procentsregeln bygger på en studie från 1998 som analyserade börsens avkastning mellan 1926 och 1995. Du multiplicerar dina årliga utgifter med 25 för att få det nödvändiga kapitalet – till exempel 300 000 kronor per år kräver 7,5 miljoner kronor. Regeln antar en blandning av aktier och obligationer med en förväntad realavkastning på 4 procent efter inflation. För mer detaljer, se RikaTillsammans FIRE-kalkylator (2023).

Om dina månatliga utgifter är 20 000 kronor (240 000 kronor per år) behöver du 6 miljoner kronor. För ett bekvämare liv på 30 000 kronor per månad (360 000 kronor per år) krävs 9 miljoner kronor. Lägre utgifter genom minimalism kan halvera behovet, medan lyxigare vanor fördubblar det. Här är en tabell med exempel baserat på 4-procentsregeln:

| Månatliga utgifter (kr) | Årliga utgifter (kr) | Nödvändigt kapital (kr) |

|---|---|---|

| 15 000 | 180 000 | 4 500 000 |

| 25 000 | 300 000 | 7 500 000 |

| 40 000 | 480 000 | 12 000 000 |

Inflationen, runt 2 procent årligen i Sverige, eroderar köpkraften, så justera ditt uttag uppåt med tiden. Skatter på avkastning (30 procent på vinster) minskar nettobeloppet, vilket kan kräva 10-20 procent mer kapital. För 2025-uppskattningar, med stigande räntor, rekommenderas konservativa beräkningar. Se Avanza Blogg för svenska exempel (2022).

En FIRE-kalkylator hjälper dig att räkna ut exakt hur mycket pengar du behöver för att sluta jobba baserat på din situation. Populära verktyg som Lysa FIRE-kalkylator integrerar ålder, inkomst och förväntad avkastning för att visa din frihetsålder. De tar hänsyn till ränta-på-ränta-effekten, som är nyckeln till att bygga kapital effektivt.

Prova Sparhajs guide med kalkylator för nybörjare, eller Annas Vahns verktyg för fokus på leva på avkastning (2022). Dessa är gratis och svenska anpassade. Undvik generiska internationella kalkylatorer utan skattjustering.

1. Beräkna dina årliga utgifter.

2. Multiplicera med 25 för kapitalbehov.

3. Uppskatta sparande per månad och avkastning (7 procent realistiskt).

4. Använd formeln för framtida värde: FV = PV * (1 + r)^n + PMT * [(1 + r)^n – 1]/r. För att nå FIRE vid 55, spara 20-30 procent av inkomsten från 30 års ålder (Annas Vahn, 2022). Se vår ekonomiskt oberoende kalkylator för praktisk hjälp.

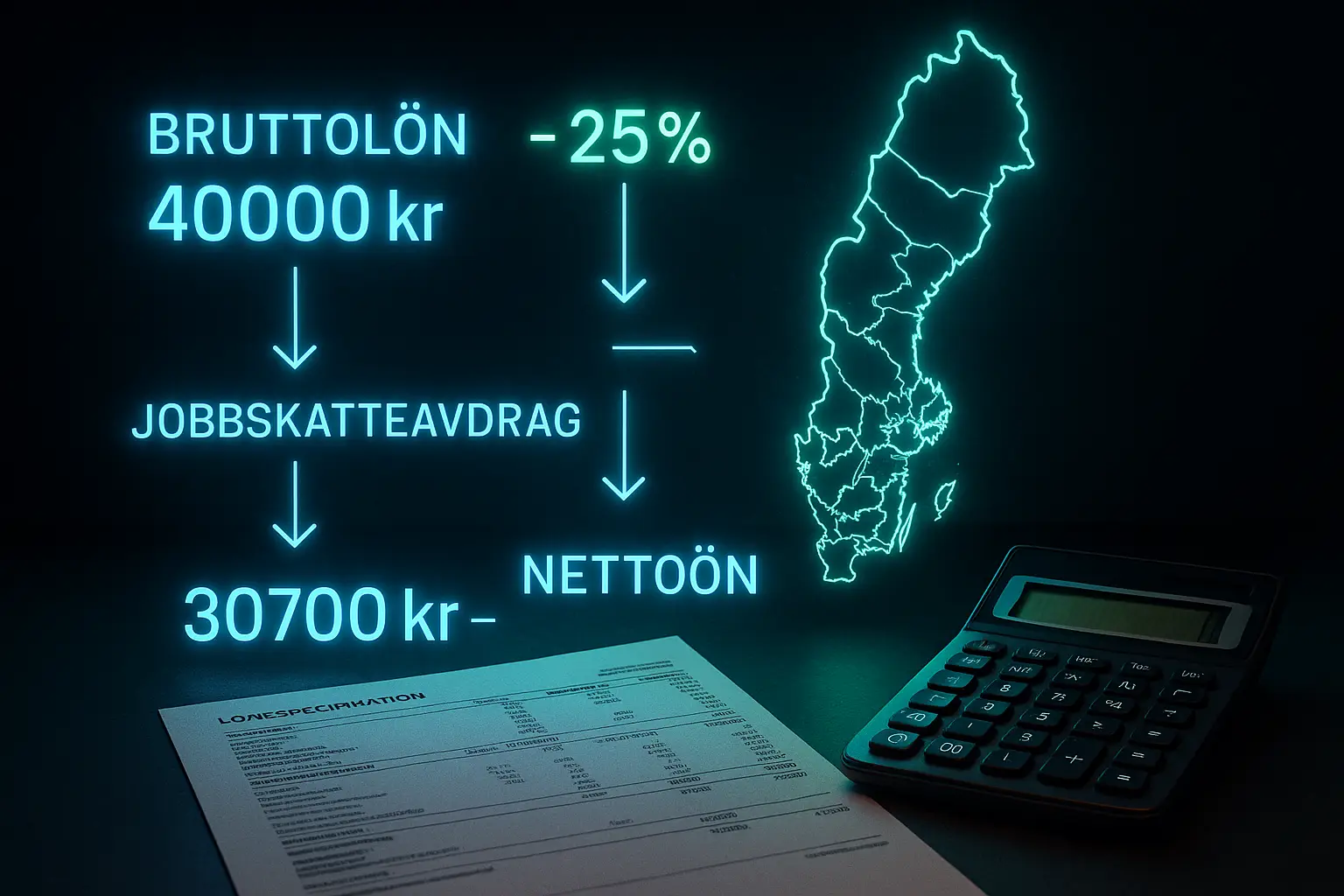

Yngre start ger mer tid för compounding, så en 30-åring behöver spara mindre än en 40-åring. På en vanlig lön på 40 000 kronor efter skatt kan du nå mål genom att spara 10 000 kronor per månad i indexfonder. Risktolerans påverkar: Konservativa val ger lägre avkastning men säkrare plan.

För att bygga det kapital som krävs, spara konsekvent 20-30 procent av inkomsten och investera i diversifierade tillgångar för hög avkastning. Börja med att automatisera överföringar till ISK-konto för skattemässiga fördelar. Målet är att nå bli ekonomiskt oberoende genom smarta val, inte extrema uppoffringar.

Med en inkomst på 50 000 kronor, sikta på 10 000-15 000 kronor i månadssparande för att nå 5-7 miljoner på 20 år vid 7 procent avkastning. Använd 50/30/20-regeln: 50 procent behov, 30 procent vilja, 20 procent sparande. För FIRE, höj till 50 procent sparande om möjligt, som i många framgångsrika fall.

Investera i globala indexfonder för snittavkastning på 7-8 procent över 20 år (Sparhaj, 2021). Undvik enskilda aktier om du är nybörjare. Diversifiering minskar risker från börskrascher, och långsiktig hållning utnyttjar ränta-på-ränta.

Undvik att försöka tajma marknaden eller spendera på konsumtion istället för investering. Glöm inte att rebalansera portföljen årligen. Ett stort misstag är att underskatta inflationens effekt på hur länge pengarna räcker.

Realistiska milstolpar inkluderar 1 miljon kronor vid 40 år och 5 miljoner vid 55 för många svenskar. Exempelvis nådde en svensk bloggare FIRE vid 45 genom att spara 50 procent och investera i fonder (Sydsvenskan, 2022). Hållbarhet kräver årlig översyn för att anpassa till livsförändringar.

Vid 30 år: Ha 0,5-1 miljon sparat om du startat tidigt. Vid 40: 2-3 miljoner för att vara på väg mot frihet. Vid 50: 5 miljoner eller mer för ekonomiskt oberoende vid 55. Dessa baseras på 20 procent sparande och 7 procent avkastning.

En 35-åring med 30 000 kronor i månadsutgifter nådde 6 miljoner på 15 år genom frugal living och ETF-investeringar. I Sverige har FIRE-rörelsen inspirerat tusentals, men bara en minoritet når målet – fokusera på process, inte hastighet.

Planera för 30+ år pension genom att inkludera buffer för recessioner. Hur länge pengarna räcker beror på uttag och avkastning; med 4 procent är det hållbart, men justera vid behov. Konsultera en rådgivare för personlig anpassning – detta är allmän information, inte individuell rådgivning.

För att bli ekonomiskt fri beror sparandet på din ålder, inkomst och utgifter, men ett tumregeln är 20-30 procent av nettoinkomsten. Om du har 40 000 kronor i månadsinkomst efter skatt och vill nå 5 miljoner på 20 år vid 7 procent avkastning, spara cirka 10 000-12 000 kronor per månad. Detta utnyttjar ränta-på-ränta och kräver disciplin, men är möjligt på vanlig lön genom budgetering. Kom ihåg att minimera utgifter för att öka sparbeloppet effektivt.

4-procentsregeln är en riktlinje för hållbara uttag från ditt kapital efter pension, baserad på historisk börsdata som visar att 4 procent per år sällan tömmer portföljen på 30 år. Den innebär att du behöver 25 gånger dina årliga utgifter i kapital, som 6 miljoner kronor för 240 000 kronor per år. I Sverige påverkas den av skatt och inflation, så många använder 3-3,5 procent för säkerhet. Regeln är en startpunkt, inte garanti, och kräver justeringar för personlig risktolerans.

Frihetsåldern räknas genom att mata in nuvarande sparande, månadssparande, förväntad avkastning och utgifter i en FIRE-kalkylator. Till exempel, med 5 000 kronor sparande per månad och 7 procent avkastning från 30 år, når du frihet vid 55-60 beroende på målkapital. Faktorer som inflation (2 procent) och högre sparande kan korta tiden med 5-10 år. Använd verktyg som de på RikaTillsammans för exakta simuleringar och justera årligen.

Ja, det är möjligt på en vanlig svensk lön genom konsekvent sparande på 20-30 procent och investering i fonder med god avkastning. Många FIRE-utövare lever på 30 000-40 000 kronor per månad och når mål genom frugalism, som att bo billigt och undvika konsumtionsfällor. Utmaningen är tid – det tar 15-25 år – men med disciplin och utbildning om när är man ekonomiskt oberoende, blir det realistiskt. Exempel visar att ingen behöver vara höginkomsttagare.

Inflationen ökar dina framtida utgifter med cirka 2 procent per år, vilket kräver större kapital för att behålla livsstilen. I en FIRE-beräkning multipliceras årliga utgifter med en inflationsfaktor över tid, som kan höja behovet från 6 till 8 miljoner på 20 år. Använd realavkastning (efter inflation) på 5 procent istället för nominell 7 procent för korrekta prognoser. Detta gör planen hållbar långsiktigt, särskilt i Sverige med stabil men stigande inflation 2025.

Snittavkastningen på svenska börsen är cirka 7-8 procent per år efter inflation över långa perioder som 20 år, baserat på historiska data från index som OMXS30. Detta inkluderar utdelningar och återinvesteringar, men varierar med ekonomiska cykler – recessionsår kan ge minus. För FIRE-planering, använd konservativt 5-6 procent för att buffra mot framtida dippar. Data från Sparhaj (2021) bekräftar detta, men uppdatera med aktuella siffror från Avanza för 2025.