Om du äger aktier i ett fåmansföretag har du förmodligen hört talas om 3:12-reglerna. De avgör hur din utdelning beskattas – och från och med 2026 förändras systemet rejält. Det här är inte något du kan ignorera om du vill optimera din ekonomi.

3:12-reglerna reglerar beskattningen av utdelning och kapitalvinster från så kallade kvalificerade aktier i fåmansföretag. Enkelt uttryckt: om du eller någon närstående är verksam i bolaget och äger en väsentlig del av aktierna, hamnar du under dessa regler. Anledningen är att skattemyndigheten vill säkerställa att du inte undviker lönebeskattning genom att ta ut pengar som lågbeskattad utdelning istället.

De mest centrala punkterna du behöver förstå:

Du omfattas om du äger kvalificerade aktier. Det innebär att du eller någon närstående (make, barn, föräldrar) är eller har varit verksam i betydande omfattning i bolaget. “Verksam i betydande omfattning” betyder i praktiken att du aktivt jobbar eller har jobbat där och samtidigt äger minst 4% av aktierna.

Det finns även okvalificerade aktier – dessa beskattas som vanlig kapitalvinst (30%) utan krångliga gränsbelopp. För att få okvalificerade aktier krävs normalt att du köper in dig i ett företag där du inte är aktiv.

Kärnan i systemet är gränsbeloppet. Under 2025 finns två sätt att räkna ut det: huvudregeln och förenklingsregeln. Skatteverket förklarar att de flesta använder förenklingsregeln eftersom den är enklare och ofta gynnsam.

Enligt förenklingsregeln beräknas gränsbeloppet som 2,75 inkomstbasbelopp (cirka 199 375 kronor för 2025) plus eventuellt sparat utdelningsutrymme från tidigare år. Om du tagit ut lön från bolaget kan du också lägga till ett lönebaserat utrymme.

Huvudregeln är mer komplex och baseras på anskaffningsvärdet för dina aktier multiplicerat med statslåneräntan plus tillägg. När räntorna var noll gav den inget utrymme alls, men under 2024-2025 kan den bli relevant igen.

Utdelning upp till gränsbeloppet: 30% kapitalskatt (20% för noterade aktier, men det är sällan relevant för fåmansbolag).

Utdelning över gränsbeloppet: Tjänsteinkomst som läggs på din vanliga lön, vilket ger en marginalskatt på 50-57% beroende på kommun och tidigare inkomst.

| Typ av utdelning | Beskattning 2025 | Effektiv skatt |

|---|---|---|

| Upp till gränsbelopp | Kapitalinkomst | 30% |

| Över gränsbelopp | Tjänsteinkomst | ~50-57% |

| Okvalificerade aktier | Kapitalinkomst | 30% |

I november 2025 beslutade riksdagen att genomföra de största förändringarna av 3:12-reglerna på många år. Grant Thornton rapporterar att reglerna träder i kraft för inkomståret 2026, vilket innebär att du deklarerar enligt de nya reglerna våren 2027.

Den största förändringen är att huvudregeln och förenklingsregeln slås ihop till en samlad beräkningsmodell. Inga valmöjligheter längre – alla följer samma system. Det ska göra systemet enklare och mer förutsägbart.

Det nya gränsbeloppet beräknas så här:

Regeringens pressmeddelande från maj 2025 betonar att syftet är att förenkla och minska gränssnitten mellan löne- och kapitalinkomst.

För de flesta företagare med stabila löneuttag blir förändringen neutral eller något bättre. Om du däremot har varit snål med lönen och förlitat dig på utdelning riskerar du att få ett lägre gränsbelopp 2026.

Det lönebaserade grundbeloppet kräver att du tagit ut lön under de tre senaste åren. Om du inte gjort det får du troligen enbart tilläggsbeloppet, vilket blir betydligt lägre än dagens förenklingsregel på 2,75 inkomstbasbelopp.

De nya reglerna gäller från 1 januari 2026. Det betyder att utdelningar du tar under 2026 eller senare följer den nya modellen. RSM Sverige påpekar att du redan under 2025 bör se över din lönestrategi för att positionera dig rätt.

Konkret: Om du vet att du kommer vilja ta utdelning 2026, överväg att ta ut en rejäl lön under 2024 och 2025 så att ditt genomsnitt höjs inför den nya beräkningen.

Låt oss säga att du äger 100% av ditt fåmansbolag och inte tagit ut någon lön under året. Du har inte heller sparat utdelningsutrymme från tidigare. Då får du enligt förenklingsregeln ett gränsbelopp på 2,75 inkomstbasbelopp, alltså cirka 199 375 kronor (baserat på 2025 års basbelopp).

Om du tar ut 250 000 kronor i utdelning:

Samma bolag, men under 2026. Om du inte tagit ut lön de senaste tre åren får du troligen bara tilläggsbeloppet, vilket kan bli betydligt lägre – säg 100 000 kronor (exakta belopp beror på ägartidens längd och andra faktorer).

Om du tar ut samma 250 000 kronor:

Skillnaden är cirka 21 862 kronor mindre i fickan på grund av det lägre gränsbeloppet. Det här illustrerar varför det är viktigt att planera.

| År | Gränsbelopp | Utdelning totalt | Skatt | Netto |

|---|---|---|---|---|

| 2025 (förenklingsregel) | 199 375 kr | 250 000 kr | 86 138 kr | 163 862 kr |

| 2026 (nya regler, ingen lön) | 100 000 kr | 250 000 kr | 108 000 kr | 142 000 kr |

Många företagare försöker minimera löneuttag för att slippa arbetsgivaravgifter och tjänstepension. Det kan fungera under nuvarande regler, men 2026 straffar du dig själv om du inte har någon lönebas alls. Det nya systemet premierar en kombination av lön och utdelning.

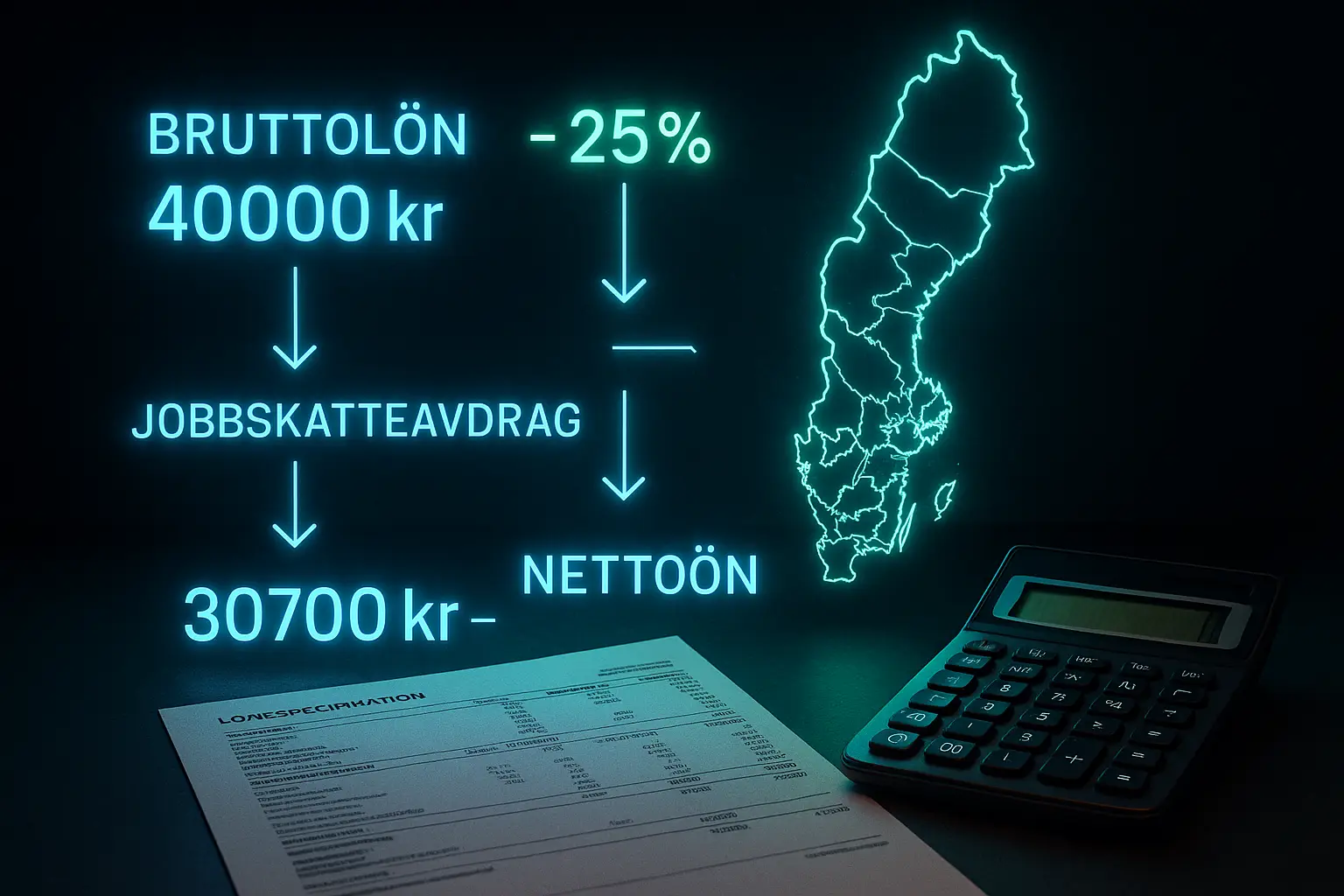

Ett smart läge kan vara att ta ut en måttlig lön (säg 40 000-60 000 kr per månad) för att bygga upp gränsbelopp, snarare än att maxa utdelningen varje år.

Om du under tidigare år inte tagit ut hela ditt gränsbelopp kan det sparade utrymmet rullas vidare. Det här redovisas på K10-blanketten i din deklaration. Många missar att kolla detta och tror att utrymmet försvinner – men det gör det inte automatiskt.

Dock: De nya reglerna 2026 innebär att sparat utrymme räknas om enligt den nya modellen. Björn Lundens guide varnar för att du bör kontrollera med din revisor hur ditt sparade utrymme påverkas.

Alla utdelningar från kvalificerade aktier ska redovisas på K10-bilagan. Om du missar det riskerar du felaktig beskattning och i värsta fall skattetillägg. Skatteverket matchar dina uppgifter mot bolagets, så det går inte att “glömma”.

Om du äger aktier i ett bolag där du inte är verksam och ingen närstående heller är det – gratulerar, du har okvalificerade aktier. Då betalar du bara 30% kapitalskatt på utdelningen, oavsett belopp. Inga krångliga gränsbelopp, inga omräkningar 2026.

Det här är också anledningen till att många företagare överväger att sälja delar av sitt bolag till externa investerare – det kan omvandla kvalificerade aktier till okvalificerade och förenkla skattebilden rejält.

De nya reglerna gäller från och med inkomståret 2026. Det innebär att utdelningar som beslutas och tas ut under 2026 eller senare följer den nya modellen. Du kommer deklarera enligt nya reglerna första gången våren 2027. Om du tar utdelning under 2025 gäller fortfarande dagens system med huvud- eller förenklingsregel. Det är därför många revisorer rekommenderar att aktieägare överväger att maximera utdelning innan årsskiftet.

För 2025 kan du välja mellan huvudregeln och förenklingsregeln. De flesta väljer förenklingsregeln som ger 2,75 inkomstbasbelopp (cirka 199 375 kronor) plus eventuellt lönebaserat tillägg och sparat utrymme från tidigare år. Huvudregeln baseras istället på anskaffningsvärdet för dina aktier multiplicerat med statslåneräntan plus 9 procentenheter. När räntorna är höga kan huvudregeln bli fördelaktig, men den kräver att du har dokumenterat anskaffningsvärde. Skatteverkets webbplats har en kalkylator som hjälper dig räkna.

Ja, sparat utdelningsutrymme från tidigare år kommer räknas om enligt den nya modellen när reglerna träder i kraft 2026. Exakt hur omräkningen sker är fortfarande föremål för viss tolkning, men grundprincipen är att ditt sparade utrymme ska anpassas till det nya systemets logik. Om du har ett stort sparat utrymme kan det vara värt att ta ut det under 2025 enligt nuvarande regler, eftersom du då låser in beskattningen enligt förenklingsregeln. Diskutera detta med din revisor eftersom det beror på din specifika situation och framtida löneplaner.

Nej, du behöver inte ta lön för att få ta utdelning – men från 2026 kommer din lönebas att påverka hur stort gränsbelopp du får. Under nuvarande regler kan du använda förenklingsregeln som ger 2,75 inkomstbasbelopp helt utan lönekrav. Men de nya reglerna 2026 baserar gränsbeloppet delvis på dina löneuttag de senaste tre åren. Om du inte tagit lön får du bara tilläggsbeloppet, vilket blir betydligt lägre. Därför kan det vara smart att kombinera måttliga löneuttag med utdelning framåt.

Om du tar utdelning över ditt gränsbelopp beskattas överskjutande del som tjänsteinkomst med marginalskatt (50-57%). Det är inte olagligt, bara dyrare. Problemet uppstår om du inte deklarerar utdelningen korrekt på K10-blanketten – då riskerar du skattetillägg på 40% om Skatteverket upptäcker felet. Därför är det viktigt att beräkna gränsbeloppet innan du beslutar om utdelning och att alltid dokumentera beslutet via protokoll från bolagsstämman. Om du är osäker, använd Skatteverkets kalkylator eller fråga din revisor.

Kvalificerade aktier är aktier i fåmansföretag där du eller en närstående är verksam i betydande omfattning. De omfattas av 3:12-reglerna och kräver gränsbeloppsberäkningar. Okvalificerade aktier beskattas istället som vanlig kapitalvinst med 30% skatt på hela utdelningen, oavsett belopp – mycket enklare. För att få okvalificerade aktier kan du exempelvis köpa in dig i ett bolag där du inte arbetar, eller sälja delar av ditt bolag till externa investerare så att din ägardel sjunker under 4%. Många erfarna företagare strävar efter att omvandla kvalificerade aktier till okvalificerade för att undvika krånglet med 3:12-reglerna.